Welche Schwerpunkte haben die beiden für Valida gemanagten Fonds?

Matthias Marhold: Einerseits haben wir einen gewerblichen Immobilienfonds mit Büro-, Einzelhandel-, Hotel- und Logistik-Immobilien. Dabei liegt der Fokus auf modernen Objekten in Bestlagen von Ballungsräumen in Österreich, Deutschland und den Niederlanden. Selektiv haben wir auch Investments in Paris und Warschau im Portfolio. Das investierte Immobilienvolumen beträgt rund 500 Mio. Euro. Im Vorjahr wurde eine Performance von 4,5 Prozent erzielt, ähnlich sollte sie auch heuer laufen. Andererseits bauen wir seit 2018 einen Fonds mit Wohnimmobilien in den drei bereits erwähnten Kernmärkten auf. Das dort investierte Volumen beträgt 135 Mio. Euro, wobei die Performance bei 3 Prozent liegt.

Wie viel will Valida in Immobilien veranlagen?

Martin Sardelic: Wir würden gerne bis zu 10 Prozent unseres Vermögensbestandes, also rund eine Milliarde Euro, investieren. Da haben wir noch Luft nach oben. Zuletzt war es aber schwierig, vernünftige Angebote am Markt zu bekommen, weil bei einigen Investoren nicht mehr die Rendite, sondern der Kapitalerhalt im Vordergrund stand. Die Zinswende führte zu einem Paradigmenwechsel. So gibt es etwa wieder entsprechende Renditen für Staatsanleihen. Das muss sich auch früher oder später auf die Immobilieninvestitionen durchschlagen, auch wenn wir es im Moment so noch nicht sehen.

Wie ist das aktuelle Umfeld für Investitionen?

Marhold: Der Spread zwischen Immobilien und Staatsanleihen ist aktuell massiv zusammengeschmolzen. Dazu kommt, dass auf den Immobilienmärkten die Lage angesichts der hohen Inflation, des starken Zinsanstieges, aber auch der hohen Bau- und Grundstückskosten angespannt ist. Diese Unsicherheiten führen zu einer spürbaren Zurückhaltung am Investmentmarkt, die wir im Wesentlichen teilen. Was derzeit aber sehr gut funktioniert, ist der Vermietungsmarkt, weil – insbesondere im Wohnsegment – viele in unsicheren Zeiten lieber mieten als kaufen. In den kommenden Wochen stehen bei uns im gewerblichen Immobilienfonds noch drei Transaktionen vor dem Closing, dann werden wir auf 23 Objekte kommen. Danach gilt es die sich abzeichnende Verschnaufpause für die Optimierungen des Bestandsportfolios bzw. das Vorantreiben der Nachhaltigkeit zu nutzen.

Welchen Stellenwert nimmt die Immobilie als Assetklasse bei Valida ein?

Sardelic: In den letzten Jahren sind zinstragende Veranlagungen aufgrund der Null- und Negativzinsen weggebrochen. Deshalb haben wir unsere Investmentstrategie in Richtung alternative Investments weiterentwickelt – im weiteren Sinne fallen auch Immobilien darunter. Wir müssen sicherstellen, dass wir unsere Verpflichtungen gegenüber unseren Kunden im Rahmen der Abfertigung Neu bzw. der Pensionskasse langfristig – in der Regel mehrere Jahrzehnte – erfüllen können. Dafür sind Immobilien eine interessante Möglichkeit.

Inwiefern?

Sardelic: Mit einem sorgfältig zusammengestellten Portfolio kann zum Beispiel die Volatilität, wie sie bei anderen Veranlagungsinstrumenten immer wieder auftritt, im Griff gehalten werden. Außerdem kommt uns in unserem Kerngeschäft die grundsätzlich langfristige Ausrichtung von Immobilieninvestments mit stabilen Erträgen entgegen.

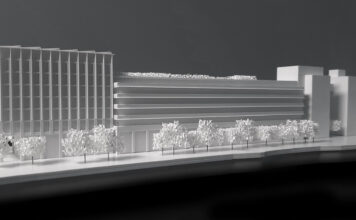

Marhold: Durch die Zusammenarbeit mit der Valida ist unser Veranlagungshorizont ein sehr langer – zehn Jahre plus. Das ermöglicht es, wirtschaftlich nachhaltig zu agieren und die Wertkontinuität der Objekte zu optimieren. Ein Beispiel dafür ist die Kernsanierung eines Pariser Bürohauses mit einer Fläche von 8.000 Quadratmetern im Zentrum der Stadt, die wir vor zwei Jahren durchführten. Dort ist es uns gelungen, hinsichtlich Flächeneffizienz und Nachhaltigkeit neue Standards zu setzen.

Ein auch für Immobilieninvestments immer wichtigeres Thema ist Nachhaltigkeit. Wie sehen Sie die Diskussion darüber?

Marhold: An dem Thema kommt man heute zu Recht nicht mehr vorbei. Wir haben wie unsere Mutter Raiffeisen KAG und die RBI schon vor mehreren Jahren begonnen, Standards für Umwelt, Soziales und Unternehmensführung, also „ESG“, in unsere Prozesse und Strukturen zu integrieren, um Nachhaltigkeitsrisiken wirksam zu begegnen. Das ist ein evolutionärer Prozess. Fast alle unsere Objekte sind nach ESG-Kriterien zertifiziert, ausgenommen sind nur jene, bei welchen in den kommenden Jahren Umbaumaßnahmen geplant sind. Seit zwei Jahren arbeiten wir auch an einer übergeordneten und gesamthaften ESG-Strategie, die nicht nur die Objektebene, sondern auch die Produkte, das Unternehmen und unsere Stakeholder umfasst. Wir sind davon überzeugt, dass diese Investitionen langfristig auf das Produkt einzahlen werden. Produkte oder Immobilien, die nicht ESG-konform sind, werden mittel- und langfristig einen Preisabschlag erleiden.

Bei ESG dominiert oft das Umweltthema. Wie sieht es mit den anderen Bereichen aus?

Sardelic: Es ist wichtig, dass auch die anderen beiden Säulen nicht zu kurz kommen. Wir haben etwa als Valida zwei Wohnungen aus dem Portfolio der Raiffeisen Immobilien KAG für ukrainische Familien zu marktüblichen Konditionen angemietet, sodass der Fonds nicht auf Rendite verzichtet und wir trotzdem Flüchtlinge unterstützen können. Mitarbeiter haben für Möbel gespendet und die Wohnungen hergerichtet. Wichtig ist, dass wir in Not geratenen Menschen helfen können.

Wie sieht der Ausblick auf 2023 aus?

Marhold: Das konjunkturelle Umfeld wird weiterhin von einer hohen Inflation geprägt bleiben, wenn auch nicht auf dem aktuell sehr hohen, zweistelligen Niveau. Daher glauben wir, dass sich die Renditen für Immobilieninvestments ausweiten werden, was aber nicht zwingend zu Abwertungen führen muss, weil auch die Mieten steigen dürften. Grundsätzlich dürften die Investmentaktivitäten aufgrund der geringeren Nachfrage, z.B. durch die Umschichtung innerhalb der Assetklassen, abnehmen. Es wird einige Zeit dauern, bis sich Käufer und Verkäufer unter diesen neuen Bedingungen wieder finden werden. Das wird uns vor allem in der ersten Jahreshälfte begleiten. Die zweite Jahreshälfte könnte schon etwas optimistischer ausfallen.