In Europa sieht es aktuell „nicht wahnsinnig gut aus“, sagt Helge Rechberger, Senior Analyst bei Raiffeisen Research. Inflationsrate und Konjunkturausblick könnten Anleger durchaus negativ stimmen. Aber die Situation sei nicht neu, denn seit fast einem Jahr werden verschiedenste Szenarien prognostiziert: Demnach steht Deutschland vor einer Rezession, davor waren es die USA etc. Ein bisschen sei das zwar zu spüren, „aber bis dato kommt nichts Dramatisches daher. Und so reagieren auch die Börsen“, weiß Rechberger: „Sämtliche Aktienmärkte sind de facto im Plus. Darüber hinaus sind auch die Anleihenmärkte eigentlich recht gut positiv; Staatsanleihen weniger als Unternehmensanleihen, aber auch hier ein Umfeld, wo man im Vergleich zum Vorjahr zufrieden sein kann.“

„Die Unternehmen haben sich hervorragend, viel besser als erwartet, auf Inflation und Konjunkturrückgang eingestellt. Scheinbar gelingt es den Unternehmen, steigende Inputkosten an den Endverbraucher weiterzugeben“, so Rechberger über die heurige Entwicklung auf den Aktienmärkten. Es sei zudem davon auszugehen, dass Europas Unternehmensgewinne wahrscheinlich sogar das Gewinn-Rekordjahr 2022 in den Schatten stellen werden.

Milde Rezession

Nichtsdestotrotz, die Konjunktur-Vorlaufindikatoren zeigen eher mäßige Niveaus. In den USA ist der ISM Einkaufsmanagerindex des verarbeitenden Gewerbes deutlich abgestürzt, hat aber zuletzt wieder Boden gefunden. „Die US-Rezession ist mehr oder weniger abgesagt“, kommentiert Rechberger hoffnungsvoll. Ein schlimmeres Bild zeige der deutsche ifo Geschäftsklimaindex: Während dieser weiter abtaucht, hält sich der DAX aber immer noch auf gutem Niveau. „Das zeigt uns, dass nicht einmal die deutsche Konjunktur auf den deutschen Aktienmarkt so stark durchschlägt. Viel mehr zählt hier die globale Konjunktur“, merkt der Kapitalmarktexperte an.

Dass die Inflationsrate in der Eurozone im August statt zu sinken doch stagnierte, sei „schon eine große Enttäuschung“ gewesen. Rechberger: „Vor allem, wenn man bedenkt, wie sehr die Großhandelspreise bei Energie im Vergleich zum Vorjahr zurückgegangen sind.“ Er erwartet aber, dass sich – wie im Vorjahr – die günstigeren Energiepreise noch bis zum Jahresende zu den Haushalten durchschlagen.

Senkung in Sicht

Wie sich die Notenbanken in diesem Umfeld verhalten, sei eine äußerst spannende Frage. Dass die langfristigen Inflationserwartungen das EZB-Inflationsziel deutlich übersteigen, könnte einige Währungshüter ein bisschen nervös machen, kommentiert der Raiffeisenexperte hinsichtlich eines nächsten Zinsschrittes. Raiffeisen Research geht aber „spätestens beim übernächsten Schritt“ von einer Zinssenkung aus.

Rechbergers Conclusio lautet also: „Die Wirtschaft befindet sich aktuell in einer ‚milden Rezession‘ und sollte 2024 in Richtung ‚sanften Aufschwung‘ gehen. Die Inflationsraten gehen langsam zurück; das Inflationsumfeld bleibt aber höher als vor den Krisenjahren. Auch ein Ende der Zinsanhebungen ist bereits absehbar.“ Das Stimmungsbild sei neutral und bleibe noch etwas vorsichtig für die nächsten Monate. „Wir gehen aber davon aus, dass uns 2024 die Aktienmärkte wieder durchaus Freude bereiten werden“, so der Raiffeisen-Research-Analyst abschließend

Sommerlicher Verlauf

Mit diesem erwartungsvollen Ausblick startet auch Raiffeisen in den Zertifikate-Vertrieb. Heike Arbter, Head of Certificates and Equity Trading bei der Raiffeisen Bank International (RBI), kann im heurigen Jahr bereits auf einen „sommerlichen“ Geschäftsverlauf zurückblicken: „Wir sind mit den Zahlen im Zertifikate-Geschäft bis dato sehr zufrieden. Das Gesamtvolumen der Raiffeisen-Zertifikate ist um fast 11 Prozent gestiegen, wir liegen aktuell bei einem gesamten investierten Volumen von 4,5 Mrd. Euro.“ Etwa die Hälfte davon – 2,6 Mrd. Euro – kommt von Raiffeisen Österreich als wichtigstem Vertriebspartner.

Die Absatzzahlen des ersten Halbjahres 2023 sind mit 375 Mio. Euro sehr vielversprechend. Die Zeichnungsvolumina im Juli und August haben sich im Jahresvergleich verdoppelt. Die gesetzte Benchmark liegt bei den 700 Mio. Euro des Vorjahres. Aus heutiger Sicht spreche auch nichts dagegen, diese Zahl um einiges zu übertreffen: „Wir sind überzeugt, dass das machbar ist, weil vor allem der Markt, die Zinslandschaft, das Marktumfeld sehr schöne Konditionen für Anleger ermöglicht. Damit wird es gut gelingen, bei den Kunden weiterhin zu punkten“, ist sich Arbter sicher.

Wertpapiere alternativlos

Um die Treffsicherheit bei den Kunden zu erhöhen, hat man im Sommer eine Umfrage durchgeführt und Motive und Gründe für die Wertpapier-Veranlagung erfragt. Teilgenommen haben 309 Anleger im Alter von 18 bis 65 Jahre, die Wertpapiere besitzen oder sich dafür interessieren und ein Vermögen von mindestens 5.000 Euro zur Verfügung haben. Zusätzlich wurden 243 Raiffeisen-Berater befragt.

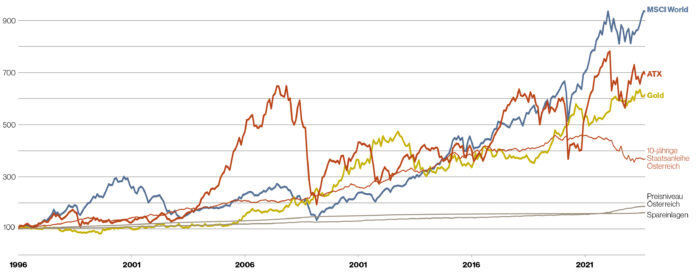

62 Prozent der Kunden geben an, in Wertpapiere zu investieren, um ihr Vermögen zu vermehren. Auch 86 Prozent der Berater nennen das als wichtigsten Grund für eine Wertpapierveranlagung. Ist man mehr auf Sicherheit bedacht, so sollte zumindest das Vermögen erhalten werden. Das sagen 53 Prozent der Anleger und 74 Prozent der Berater. Fest stehe, dass im aktuellen Inflationsumfeld Vermehrung und Erhalt von Vermögen nur über den Kauf von Wertpapier möglich ist, so Arbter.

Kombinationslösung

Für 47 Prozent der Anleger und nur 29 Prozent der Berater ist vor allem Sicherheit bei der Investition in Wertpapiere wichtig. Bei 40 Prozent der Anleger und 55 Prozent der Berater ist es die hohe Rendite. „Das heißt, wir müssen das Sicherheitsbedürfnis der Anleger erfüllen, aber gleichzeitig Produkte auf den Markt bringen, die attraktive Ertragschancen bieten“, sagt Arbter: „Die Mischung aus Kapitalschutz- und Teilschutz-Zertifikaten erscheint uns hier als der richtige Weg, die Kundenbedürfnisse zu erfüllen.“

Geht es um Ängste und Sorgen, steht bei 45 Prozent der Anleger und 46 Prozent der Berater klar das Risiko, Wertverluste durch sinkende Kurse zu erleiden, ganz oben. Gefolgt vom Einfluss unvorhergesehener Ereignisse wie beispielsweise dem Krieg in der Ukraine. Und auch das Risiko von Totalausfällen wurde von 39 Prozent der Anleger und 25 Prozent der Berater genannt. „Der richtige Umgang mit Risiko macht’s aus“, so Arbter. Hier könnten Zertifikate Abhilfe schaffen, denn „für jedes Sicherheitsbedürfnis gibt es passende Veranlagungslösungen“. Prinzipiell gilt es, je nach Risikoappetit eine geeignete Kombination aus Sicherheit und Ertragschance zu finden. „Das ist das Credo, das wir uns für den gemeinsamen Herbst vornehmen sollten“, bekräftigt Arbter.