Die geopolitische Zeitenwende, die der russische Angriffskrieg gegen die Ukraine ausgelöst hat, zieht auch die Wirtschaft und den Kapitalmarkt in ihren Sog. Vor allem die Verhärtung der hohen Inflation hat die Geldpolitik zum energischen Handeln gedrängt. Nach einigem Zögern vollzog die Europäische Zentralbank (EZB) eine scharfe Kehrtwende hin zu einer entschiedenen Inflationsbekämpfung und steht damit vor dem größten Anhebungszyklus der Leitzinsen in ihrer Geschichte – mit spürbaren Auswirkungen. Deutliche Rückgänge sowohl an den Aktienmärkten als auch bei den festverzinslichen Wertpapieren sind einige der markantesten Folgen. Die einschneidenden Veränderungen am Kapitalmarkt nahmen die Finanzexperten von Raiffeisen Research genauer unter die Lupe. „Wir befinden uns von einem relativ hohen Niveau kommend in einem geordneten, langsamen Wirtschaftsabschwung. Allerdings wurde noch sehr viel Wirtschaftskraft im ersten Halbjahr erwirtschaftet, vor allem in Österreich“, erklärte Gunter Deuber, Leiter und Chefökonom von Raiffeisen Research.

Für heuer wird hierzulande ein Wirtschaftswachstum von 5 Prozent erwartet, in der Eurozone 3 Prozent. Im zweiten Halbjahr kühlt die Dynamik deutlich ab. Fürs Winterhalbjahr 2022/23 wird eine „klassische Rezession“ prognostiziert. Ab dem zweiten Quartal 2023 dürfte dann ein zögerlicher Aufschwung einsetzen, der Österreich und der Eurozone ein marginales Wachstum im Gesamtjahr von 0,5 bzw. 0,3 Prozent bescheren sollte, das sich 2024 auf 1,8 bzw. 2 Prozent beschleunigen dürfte. Grund dafür sei, dass die EU ihre Energieengpässe zumindest so weit im Griff habe und keine „harten“ Rationalisierungen notwendig werden dürften, auch wenn die Kosten dafür hoch seien, so Deuber.

„Europa und die Eurozone sind der Schwachpunkt der Weltwirtschaft“

Gunter Deuber

Grundsätzlich seien die Risiken aktuell nach unten gerichtet und schwer kalkulierbar. „Europa und die Eurozone sind der Schwachpunkt der Weltwirtschaft“, stellte Deuber klar. Deshalb meiden Investoren derzeit das europäische Makrorisiko. Erst wenn hier mehr Klarheit bestehe, sei wieder mit mehr Investorenvertrauen gegenüber europäischen Vermögenswerten zu rechnen. Die schwache Notierung des Euro gegenüber dem Dollar sowie die wirtschaftliche Schwäche Deutschlands seien ein Spiegelbild für die zögerliche Investorenhaltung gegenüber Europa.

Die Verhärtung der Kerninflation, der enge Arbeitsmarkt und die mannigfaltigen Unsicherheiten auf der Energieseite sorgen dafür, dass die hohe Inflation länger bleiben dürfte, als bisher gedacht. Vorerst würden der EZB vor allem die Inflationserwartungen der Konsumenten Sorgen bereiten, während jene auf den Kapitalmärkten nach den Zinsschritten bereits zurückgekommen seien. Die Raiffeisen-Research-Experten erwarten heuer in der Eurozone und in Österreich eine Jahresinflation von rund 8 Prozent und im kommenden Jahr 6 Prozent. Erst 2024 sollte die Teuerung dann mit 3,4 bzw. 3,2 Prozent etwas entspannter ausfallen.

Das EZB-Inflationsziel von 2 Prozent dürfte damit mittelfristig außer Reichweite bleiben. Zudem könnte die Kerninflation (ohne Energie und Lebensmittel) im kommenden Jahr von 4 auf 5 Prozent noch zulegen, auch wenn die Spitzen bei den Konsumentenpreisen heuer bereits erreicht sein dürften. „Wir erleben derzeit eine Preisniveausteigerung von 20 Prozentpunkten in wenigen Jahren. Zuvor haben wir dafür eine ganze Dekade gebraucht“, so Deuber. Damit werde der Kaufkrafterhalt auch am Kapitalmarkt eine herausfordernde Aufgabe. Erst 2024 wird die EZB nach Ansicht des Chefökonomen frühestens über eine Zinssenkung nachdenken können.

Hohe Verluste auch bei Anleihen

Die Zinswende der EZB ist aber auch auf dem festverzinslichen Markt deutlich sichtbar. „Nahezu einmalig in der Geschichte präsentierte sich heuer die Entwicklung auf den Fixed-Income-Märkten. Anleihen allgemein und auch sichere Staatsanleihen verbuchten dieses Jahr hohe zweistellige Marktwertverluste, in einer ähnlichen Größenordnung wie jene an den Aktienmärkten“, betonte Jörg Bayer, Anleihen-Experte bei Raiffeisen Research. In allen Segmenten habe man dieses Jahr die Performance der letzten fünf Jahre verloren. Durch die lange Dauer der Null- und Negativzinsen waren viele Portfolios darauf ausgerichtet, einerseits nie wieder höhere Zinsen und andererseits eine Inflation von höchstens 2 Prozent zu sehen. Durch die lange Dauer dieses Zustandes haben immer weniger Marktteilnehmer mit einer Trendumkehr geplant. „Genau hier begründet sich der radikale Umbruch am Anleihemarkt. Die Zinstrendwende erfolgte auf einem historisch niedrigen Niveau (Negativzinsen). Somit ist der Multiplikator (Duration) deutlich stärker und zusätzlich müssen inflationsbedingt die Zinsanhebungen ausgeprägt und zeitnah implementiert werden, was insbesondere bei Anleihen höchster Bonität die deutlichsten Auswirkungen hat“, strich Bayer hervor.

Aufgrund des derzeit hohen nominellen Wirtschaftswachstums sei die Staatsverschuldung bzw. die Schuldentragfähigkeit der Staaten in der Eurozone aktuell keine Herausforderung, auch wenn die Zinskosten in den nächsten Jahren stark steigen dürften, ergänzte Deuber. So habe Österreich in den 1990er-Jahren zwischen 2,5 bis 3 Prozent des BIP für den Schuldendienst aufgewendet, im Vorjahr waren es 0,9 Prozent. Dazu komme, dass alle Länder der Eurozone mit Ausnahme Italiens die durchschnittliche Laufzeit ihrer Staatsschulden deutlich gestreckt haben. Österreich habe mit durchschnittlich elf Jahren eine der längsten Laufzeiten, während Italien mit sieben Jahren als ein isoliertes Problem im Euroraum zu sehen sei, dem sich Europa früher oder später auch als solches annehmen werde, ist Deuber überzeugt.

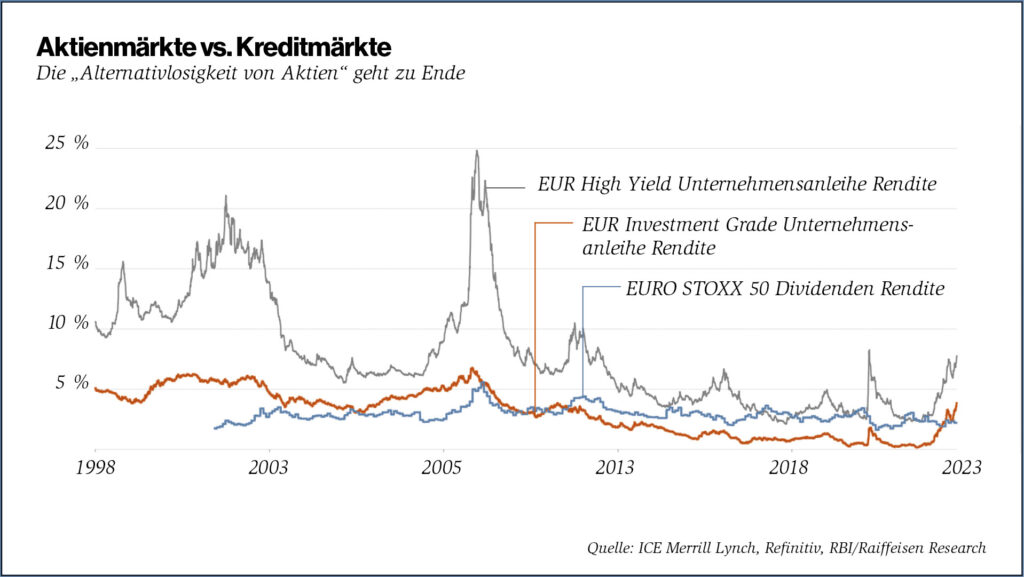

Bayer betonte, dass die Normalisierung der Renditen grundsätzlich bereits sehr weit fortgeschritten sei, vor allem am europäischen Unternehmensanleihemarkt. „Auf den aktuellen Niveaus sehen wir Anleihen mittelfristig nicht nur als Alternative, sondern sogar als erste Option“, betont der Finanzexperte. Denn sowohl alternative Anlagen inklusive Immobilien als auch Aktien dürften mittelfristig deutlich stärker von der Zinswende der EZB belastet werden. Allerdings dürften die Unternehmensgewinne vom zweiten Quartal 2022 „das Beste gewesen sein, was wir für eine gewisse Zeit sehen werden“. Denn der Kostendruck – sei es auf der Preisseite oder bei den Gehältern – steige. Und es werde Monat für Monat schwerer, die Preise weiterzugeben. Im Bankensektor sieht Bayer „kein Lehman 2 am Horizont“ auftauchen. So seien die Anteile der notleidenden Kredite („NPL-Quoten“) in Österreich auf historischen Tiefständen und werden auf normale Niveaus steigen. Die heimischen Banken seien „sehr, sehr gut“ kapitalisiert und hätten als First Mover in der Eurozone bereits im April und Mai begonnen, die attraktiven langfristigen EZB-Kredite (TLTROs) zu refinanzieren.

Aktien unter Druck

Das neue Umfeld brachte eine Zeitenwende auch auf den Aktienmärkten. „Der Doppelschlag aus Geo- und Geldpolitik hat dafür gesorgt, dass sich die Aktienmärkte über alle Regionen hinweg im tiefroten Bereich befinden“, betonte Christian Hinterwallner, Leiter der Aktienanalyse bei Raiffeisen Research. So habe der ATX ein sattes Minus von rund 30 Prozent erlitten, aber auch der breite US-Index S&P 500 ist mit 24 Prozent deutlich im negativen Terrain. Auffällig war, dass nahezu alle Regionen – egal ob Industrienationen oder Emerging Markets – seit Jahresbeginn Kursverluste verzeichneten. Sektorseitig war lediglich der Bereich Energie mit einem Plus von über 50 Prozent seit Jahresanfang der einzige positive Ausreißer, da dieser Sektor vom starken Ölpreis profitierte.

„Die Gewinnschätzungen der Unternehmen für 2023 sind aus unserer Sicht noch immer zu hoch“, strich Hinterwallner hervor. Dagegen kletterte die Schätzung für heuer im laufenden Jahr sehr stark nach oben. So rechneten die Unternehmen des Eurostoxx-50 im Frühjahr noch mit einem Gewinnplus von 7 Prozent. Das sei im Laufe des Jahres dann auf über 20 Prozent angewachsen. Geholfen habe den Unternehmen heuer der schwache Euro, die noch relativ gute Macht, Preise durchzusetzen, sowie der noch moderate Kostendruck.

„Viele dieser vorteilhaften Faktoren dürften sich 2023 aber umkehren. Da auf die Unternehmen höhere Energie-, Arbeits- und Finanzierungskosten zukommen und Zufallsgewinnsteuern bei Versorger- und Energietiteln anstehen, gehen wir von einem erhöhten Margendruck für 2023 aus“, so Hinterwallner. Zudem dürften die Notenbanken im Falle einer Rezession die Zinsen angesichts des unsicheren Marktumfeldes nicht senken wie in vergangenen Krisen, sondern diese eher auf einem höheren Niveau verharren lassen. „Wir stehen am Kapitalmarkt vor ganzen neuen Mustern und das kommt nun auch immer mehr in die Köpfe hinein“, fasste der Aktienmarkt-Experte zusammen. Der Horizont für Aktien sollte sich dann aber 2023 wieder aufhellen. Darauf deute auch der Umstand hin, dass die Stimmung derzeit so schlecht sei wie etwa in der globalen Finanz- und Wirtschaftskrise, was für eine gewisse Bodenbildung spreche.

Längere Anpassung

Die Neuausrichtung größerer Portfolien an das neue Marktumfeld gehe nicht so schnell und werde ein Thema für die nächsten sechs bis zwölf Monate bleiben, ist Deuber überzeugt. Viele Investoren werden auf attraktive Einstiegsmöglichkeiten warten. „Das begrenzt die mittelfristigen Ertragsaussichten auf den Aktienmärkten“, konstatierte der Chefökonom. Denn die Zeiten, in denen Aktien weit und breit als einziges Veranlagungsinstrument gesehen wurden, seien nun vorbei. „Insgesamt sehen wir ein Ende der nachfragegetriebenen Aktienmarktübertreibungen der letzten Jahre und erwarten ein gesünderes und ausgeglicheneres Veranlagungsumfeld“, sind sich die Raiffeisen-Research-Experten einig. Die Zeiten signifikanter „Überrenditen“ der Aktienmärkte von 6 bis 7 Prozent gegenüber anderen Anlagekategorien wie Fixed-Income, Staatsanleihen plus Geldmarkt der letzten drei Jahre gehen zu Ende. Künftig dürfte diese lediglich knapp 1 Prozent betragen.

Weitere Chancen für Anleger dürften sich in Zentral- und Osteuropa (CEE) ergeben. Die Notenbanken in dieser Region mussten eine noch entschlossenere geldpolitische Wende vollziehen als die EZB oder die US-Fed. Der durchschnittliche Leitzins betrage dort aktuell über 8 Prozent. Zum Vergleich: In der Eurozone liegt er noch bei 1,25 Prozent. In den kommenden Monaten sei zwar von keinen raschen Zinssenkungen im CEE-Raum auszugehen. Aber die Kombination aus hoher laufender Verzinsung plus der Aussicht, dass sich die Zinsniveaus in Osteuropa mittel- und langfristig wieder dem Niveau in Westeuropa annähern, sollte für Anleger in festverzinsliche Wertpapiere strategische Chancen eröffnen.