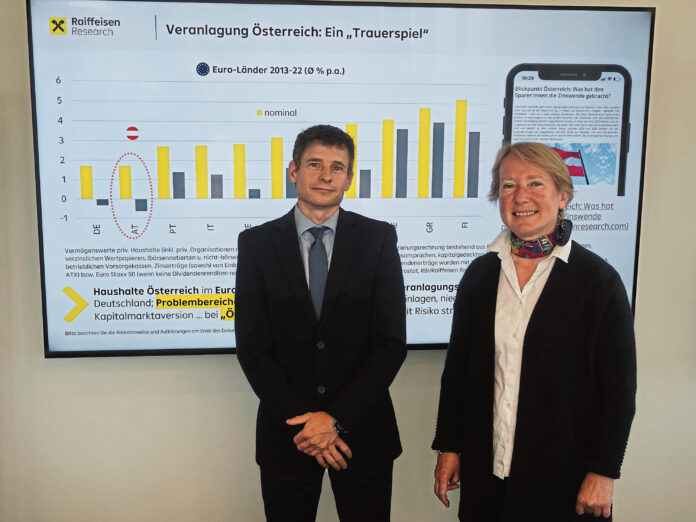

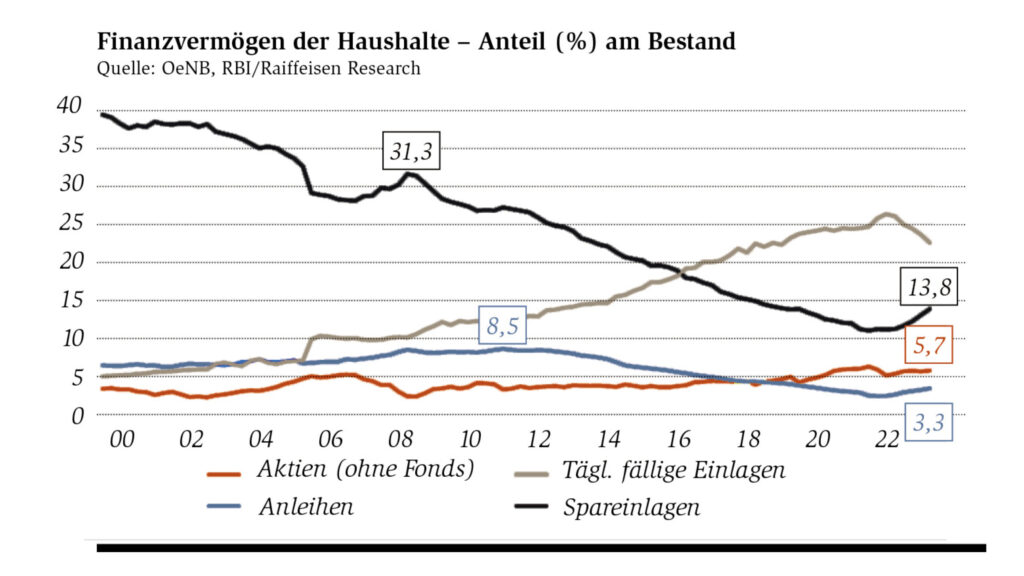

Viele Österreicher nutzen die Chancen am Kapitalmarkt noch immer zu wenig, um ihr Vermögen zu vermehren bzw. vor dem Inflationshintergrund einem Realwertverlust vorzubeugen, wie Zahlen von Raiffeisen Research zeigen. So liegen hierzulande als Folge der langen Null- und Negativzinspolitik aktuell noch immer rund 87 Mrd. Euro, also durchschnittlich 20.000 Euro pro Haushalt, in niedrig verzinsten Sichteinlagen wie Girokonten. So lag die Veranlagungsperformance der privaten Haushalte in Österreich zwischen 2013 und 2022 bei 1,7 Prozent pro Jahr.

„Das Problem ist, dass nominal nicht gleich real ist – und bei uns besonders nicht“, betonte Raiffeisen-Chefökonom Gunter Deuber, Leiter von Raiffeisen Research. Berücksichtigt man bei dieser Berechnung auch noch die Inflationsraten in diesem Zeitraum, ergibt sich ein realer Wertverlust von 0,6 Prozent. „Wir gehören damit zu den Schlusslichtern bei der Veranlagung in Europa“, konstatiert Deuber. Im Ranking von elf ausgesuchten europäischen Euroländern liegt Österreich als „Land der Sparer“ bei den realen Veranlagungsergebnissen hinter Deutschland auf dem letzten Platz.

„Es bleibt schwierig bis unmöglich, mit Einlageprodukten die Kaufkraft zu erhalten.“

Gunter Deuber

Ein Grund für diese Underperformance sei eine gewisse Aversion gegenüber den Kapitalmärkten. Von den kräftigen Zinserhöhungen der Europäischen Zentralbank (EZB) profitierten die heimischen Anleger zuletzt aber wieder. Sie generierten in den Jahren 2022 und 2023 Zinseinkünfte aus Einlagen und Anleihen in Höhe von 3 Mrd. Euro zusätzlich. Dennoch: Um langfristig Vermögen aufzubauen, führe aber kein Weg an Aktien vorbei, ist Deuber überzeugt.

Strategie überdenken

Obwohl Prognosen ein kontinuierliches Sinken der Inflation in der Eurozone bis 2025 voraussagen, bereitet die Teuerung den Österreichern nach wie vor Sorgen, zeigt eine Umfrage im Auftrag von Raiffeisen Zertifikate. Und dies zu Recht: Im Euroraum könnte zwar die Teuerungsrate bis 2025 auf 1,9 Prozent sinken, hierzulande müsse man aber noch länger mit einem „Österreich-Aufschlag“ bei der Inflation von 0,3 bis 0,5 Prozentpunkten rechnen. „Damit bleibt es schwierig bis unmöglich, mit Einlageprodukten die Kaufkraft zu erhalten. Es ist Zeit, die Anlagestrategien zu überdenken und die Chancen zu nutzen“, erklärt Deuber.

Da das Inflationsmomentum aktuell sowohl in den USA als auch in Europa nach oben gerichtet sei, rät der Finanzexperte auch mit Blick auf weitere Zinssenkungen zur Vorsicht. Der Markt sei nach massiven Zinssenkungsphantasien zur Jahreswende nun wieder zu mehr Realismus zurückgekehrt. Die EZB senkte im Juni nun erstmals seit 2016 den Leitzins um 25 Basispunkte auf 4,25 Prozent. „Aufgrund der absehbaren weiteren EZB-Leitzinssenkungen steigt damit der Bedarf, höher rentierende Veranlagungsformen wie Anleihen, Aktien oder strukturierte Produkte in den Blick zu nehmen“, so Deuber.

US-Wirtschaft überrascht

Der aktuelle Kapitalmarktausblick ist vor allem von der resilienten US-Wirtschaft geprägt, die die große Überraschung im aktuellen Wirtschafts- und Finanzzyklus sei. „Wir haben eine drastische Zinswende gesehen, dennoch gibt es keine Rezession und keine Verspannungen am Finanzmarkt“, so Deuber. Auch jene Segmente der US-Wirtschaft, die zins- und schuldenabhängig sind, haben die relativ hohen Zinsen in den USA bisher gut überstanden. Allerdings sei die Inflation trotz großer Fortschritte weder in den USA noch in Europa ausgestanden, warnt der Finanzexperte und erklärt: „Je länger die Zinsen hoch bleiben – und danach sieht es aus –, könnte dieses positive Bild Kratzer bekommen.“

Die Finanzmärkte preisen derzeit US-Zinsen von 3,5 bis 4 Prozent bis ins Jahr 2026 ein, was „eine sehr, sehr lange restriktive Geldpolitik“ bedeutet. Je länger die Fed in diesem Bereich bleibe, steige das Risiko für Überraschungen – auch wenn die Finanzmärkte auf der Inflationsseite nicht mehr völlig naiv seien. Daher sollte man speziell für den Herbst, in dem die Wahlen in den USA bevorstehen, eine gewisse Sicherheitsorientierung mitbringen. Denn auch historisch gesehen erhöhen sich die Unsicherheiten in der Vorwahlzeit an den Finanzmärkten, wo es in der Regel noch einmal volatiler werden dürfte. Für die Eurozone prognostiziert Raiffeisen Research einen moderaten Wirtschaftsaufschwung. So soll das reale Wachstum des Bruttoinlandsprodukts (BIP) im laufenden Jahr 0,5 und 2025 dann 1,5 Prozent betragen.

Wertpapiere gefragter

Die gute Entwicklung an den Kapitalmärkten stützt das steigende Interesse an Wertpapieren weiter. In Österreich hielten im Vorjahr rund 27 Prozent der Menschen Wertpapiere, ein Plus von 2 Prozentpunkten, zeigt das aktuelle Aktienbarometer. Signifikante Unterschiede gab es zwischen den Geschlechtern: So besaßen im Vorjahr rund 36 Prozent der Männer Wertpapiere und nur 19 Prozent der Frauen. „Die positiven Marktbedingungen haben dazu beigetragen, dass wir neue Wertpapierbesitzer bekommen haben. Von der Geschäftsseite ist es noch interessanter, dass es ein weiteres Potenzial von 21 Prozent gibt, die sich grundsätzlich für Wertpapiere interessieren“, erklärte Heike Arbter, Leiterin von Raiffeisen Zertifikate.

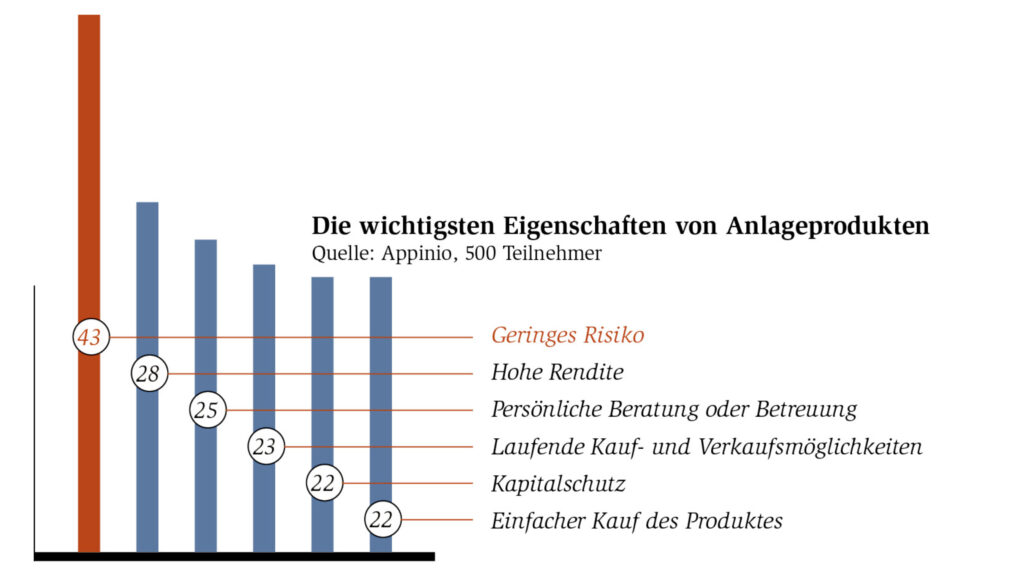

Das wichtigste Motiv, um nicht am Kapitalmarkt aktiv zu sein, ist die Angst vor finanziellen Verlusten, zeigt eine Umfrage von 500 Teilnehmern, die Appinio im Auftrag von Raiffeisen Zertifikate durchgeführt hat. „Das zentrale Bedürfnis, das uns die Anleger kommunizieren, ist ein geringes Risiko“, so Arbter. Denn immerhin sagen 55 Prozent, dass sie nicht in Anlageprodukte investieren wollen, die ein höheres Risiko mit sich bringen, um einen höheren Gewinn zu erzielen. Bei der Frage, welche Eigenschaften Anlageprodukte haben sollten, wird mit 43 Prozent am häufigsten „geringes Risiko“ genannt. Und 22 Prozent der Befragten wünschen sich Anlageprodukte mit Kapitalschutz. Im Zertifikate-Universum bieten insbesondere Kapital- oder Teilschutzprodukte hohe Sicherheitspolster, aber auch die Möglichkeit, von Märkten, die sich seitwärts bewegen, zu profitieren.

Abgefragt wurde auch das Informationsbedürfnis der Anleger, sowohl in Online-Form als auch über Vor-Ort Beratung. Zwei Drittel gaben an, vor Investitionsentscheidungen im Internet zu recherchieren. Knapp sechs von zehn Befragten lassen sich in ihrer Hausbank beraten. Raiffeisen Zertifikate reagiert auf diese Wünsche: Der neue Finanzcoach in „Mein Elba“ mit Anlagefinder sei ein Online-Tool, mit dem Raiffeisen-Kunden in wenigen einfachen Schritten ein auf ihre Bedürfnisse zugeschnittenes Finanzprodukt finden können. Anschließend besteht die Möglichkeit, die passenden Veranlagungsprodukte online zu zeichnen oder einen Termin mit einem Bankberater zu vereinbaren. Das Produkt wurde im März gelauncht, bereits mehr als 230.000 Aufrufe zeigen den Informationsbedarf. „Mein Elba hat rund 2,3 Millionen User, rund 10 Prozent haben sich das Tool bereits angeschaut“, so Arbter.

Risikobereitschaft wird höher

Der heimische Zertifikatemarkt legte in den ersten vier Monaten 2024 um 6,3 Prozent im Jahresabstand auf 15,3 Mrd. Euro (Open Interest) zu. Die Volumina bei Raiffeisen Zertifikate stiegen in den vergangenen zwölf Monaten sogar um 25,6 Prozent. Die wachsende Zahl an Anlegern profitiert dabei von anschaulichen Wertgewinnen: Sie konnten etwa mit der Bonus- und Sicherheitsserie der Raiffeisen Zertifikate in den vergangenen fünf Jahren eine Performance von 4,22 Prozent generieren. „Wir sehen, dass die Risikobereitschaft insgesamt höher wird. Der Grund ist, dass die Marktakteure lernen, mehr Erfahrung haben und sich auch mehr trauen“, ist Arbter überzeugt. Unterstützt hätten diesen Trend auch die zuletzt „extrem guten Aktienjahre“.

Für den weiteren Verlauf des heimischen Aktienmarktes ist Raiffeisen-Research-Leiter Gunter Deuber konstruktiv gestimmt: „Der österreichische Markt hat sich heuer positiv entwickelt und keine Underperformance zum Dax aufgebaut. Rechnet man die Dividenden ein, hat er auch eine schöne Performance gebracht.“ Der ATX habe viele Unternehmen gelistet, die im europäischen Vergleich relativ klein sind. Dieser laufende Konjunkturzyklus sollte diese Mid-Cap-Unternehmen begünstigen. Zudem konnte der Wiener Leitindex einiges von seiner Unterbewertung aufholen. Eine starke Outperformance erwartet Deuber aber in diesem globalen Umfeld nicht. Aktuell liegt der Index nach einem Hoch Ende Mai von über 3.750 Punkten bei etwas über 3.560 Punkten. Bis zum Jahresende prognostiziert Raiffeisen Research den ATX auf 3.600 Punkte.