Valida hat 2023 eine überdurchschnittliche Performance erzielt. Was waren die Treiber dafür?

Martin Sardelic: Es war in Summe ein sehr erfreuliches Veranlagungsjahr. Sowohl die Valida Pensionskasse als auch die Valida Vorsorgekasse performten im Vorjahr mit einem Plus von 7,32 Prozent bzw. 5,16 Prozent deutlich besser als der Markt. Besonders nach dem historisch schwierigen Kapitalmarktjahr 2022, als sich Aktien und Anleihen negativ entwickelten, war die positive Entwicklung im Vorjahr extrem wichtig für unser Geschäftsmodell. Treiber für diese starke Performance waren vor allem Aktien und Unternehmensanleihen.

Wie wurde dieses Veranlagungsergebnis erreicht?

Sardelic: Wir haben aus dem Jahr 2022 gelernt und taktische Eingriffe in der strategischen Vermögensveranlagung eingeschränkt, sodass wir nahe an der ausgearbeiteten Asset-Allocation-Strategie geblieben sind. Dieses ruhige Durchsteuern durch das Jahr war ein wichtiger Erfolgsfaktor. Darüber hinaus setzen wir mehr auf sogenannte ,Alternative Investments’, also spezialisierte Veranlagungen, großteils in Form von Eigen- und Fremdkapital in nicht an der Börse notierten Unternehmen, mit dem Ziel, unabhängiger von Markt- oder Konjunkturzyklen zu werden. Sie tragen aufgrund ihrer Ertragskraft zur Stabilität des Portfolios bei.

Wie wird sich die Performance auf die Kunden in der Pensionskasse auswirken?

Sardelic: In der großen Breite bedeutet die Outperformance eine Stabilisierung der Pensionsleistungen. Nur bei einem hohen Rechnungszins, den einige Kunden haben, könnte es zu Pensionsanpassungen nach unten kommen. Außerdem werden Teile der Erträge für die Dotierung der Schwankungsrückstellungen herangezogen.

Gibt es auch Erhöhungen?

Sardelic: Das hängt vor allem von dem erwähnten Rechnungszins ab. Grundsätzlich wird bei Pensionsantritt aus dem zu diesem Zeitpunkt aufgebauten Kapital eine laufende Pension errechnet, wobei der Rechnungszins als jährliches Ergebnis vorab einkalkuliert wird. Je höher dieser Zinssatz vereinbart ist, desto höher fällt die Erstpension aus. Entsprechend geringer und weniger wahrscheinlich kann die Pensionsleistung jedoch aus einem den Rechnungszins übersteigenden Veranlagungsergebnis später erhöht werden. Zu Beginn des Systems wurden relativ hohe Rechnungszinssätze von um die 4 Prozent vereinbart. Heutzutage liegen sie bei der Hälfte.

Wie geht es 2024 weiter?

Sardelic: Das Thema Krisenherde ist aufgrund des diesjährigen Superwahljahres, in dem rund die Hälfte der Weltbevölkerung wählt, besonders schwierig einzuschätzen. Das bringt eine Menge an Unsicherheit mit. Wir sind der Meinung, dass die Zinssenkungsphantasien, die derzeit die Märkte einpreisen, zu optimistisch sind. Die Zinsen werden nicht so stark gesenkt werden wie erwartet. Dazu kommt eine angespannte Konjunkturlage. So ist Deutschland im Schlussquartal 2024 in eine technische Rezession gerutscht. In Europa insgesamt gesehen dürfte es kaum Wachstum geben und die USA haben sich bisher besser entwickelt als erwartet. Auch wenn sich die Konjunktur insgesamt abkühlt, erwarten wir heuer aber keine Rezession.

Was bedeutet das für die Veranlagungsstrategie?

Sardelic: Grob gesprochen sind wir im Aktienbereich etwas vorsichtiger geworden und haben uns stärker im Anleihenbereich positioniert. Darüber hinaus wollen wir unsere Alternative Investments weiter ausbauen. Und HTM-Veranlagungen, also Anleihen mit einer „Held-to-Maturity“-Bewertung, die keinen Marktwertschwankungen unterliegen, helfen uns, die langfristigen Zinspositionen abzusichern.

Die Assetklasse Immobilien ist zuletzt deutlich unter Druck geraten. Wie gehen Sie in diesem Bereich vor?

Sardelic: Wir bauen unsere Position weiter aus und prüfen regelmäßig Objekte. Bei den Bewertungen waren wir immer schon sehr konservativ und mussten im Vorjahr keine Abwertungen vornehmen. Außerdem achten wir bei unseren Investments, dass die Vermietung der Immobilien indexiert ist. Das bedeutet nicht nur einen Inflationsschutz, sondern auch weniger Druck in der Bewertung.

Kommen wir zur Politik. Es gibt seit Jahren kaum Bestrebungen, die betriebliche Pensionsvorsorge weiterzuentwickeln. Nun schlägt Finanzminister Magnus Brunner ein Vorsorgedepot vor. Wie sehen Sie das?

Sardelic: Alles, was das Pensionssystem in Österreich unterstützt und die erste staatliche Säule entlastet, von der wir wissen, dass sie die Tragfähigkeit, die sie derzeit hat, in Zukunft nicht haben kann, ist positiv. Die betriebliche Pensionsvorsorge hat jetzt schon die Steuerfreiheit in der Ansparphase, wie sie beim Vorsorgedepot nun vorgeschlagen wird. Wenn man die drei Säulen des österreichischen Pensionssystems – staatliche Pension, betriebliche Pensionsvorsorge und private Pensionsvorsorge – mit jenen der übrigen OECD-Ländern vergleicht, fällt die extreme Schieflage mit der Dominanz der ersten Säule auf. Die Einführung einer verpflichtenden Betriebspension, wie international in den entwickelten Industriestaaten üblich, wäre ein wichtiger Schritt.

Worauf richtet Valida 2024 den Fokus?

Sardelic: Wir bleiben am Thema Digitalisierung weiter dran, etwa wenn es um den Datenaustausch mit Großkunden oder die IT-Sicherheit geht. Dazu zählt auch die Weiterentwicklung unseres Kundenportals. Kunden können ihre Ansprüche dort bereits direkt einbringen und beschleunigen damit die Abwicklung deutlich. Es gilt nun, weitere Potenziale bei der Automatisierung im Abwicklungsbereich zu steigern. Zudem planen wir, unser Kernsystem in der Vorsorgekasse selbst zu entwickeln. Hintergrund ist, dass wir sehr gute Erfahrungen mit unserem Kernsystem in der Pensionskasse machen. Im Vorjahr wurde die finale Stufe eines mehrjährigen Modernisierungsprozesses fertiggestellt. Damit haben wir das modernste Kernsystem aller österreichischen Pensionskassen.

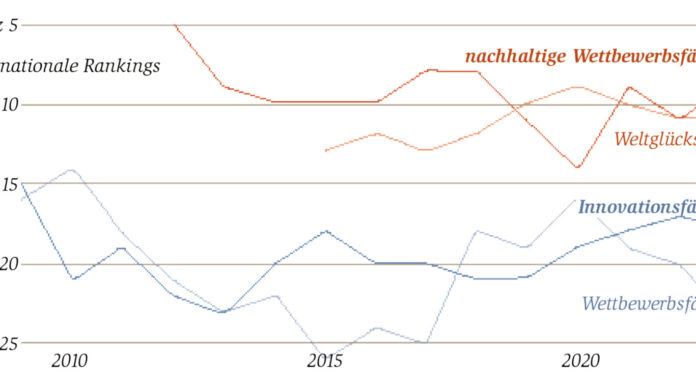

Nachhaltige Veranlagung ist in aller Munde. Die Vorsorgekassen sind dabei ein Vorreiter, aber auch die Pensionskassen setzen immer mehr auf das Thema. Wie sehen Sie die jüngsten Diskussionen um die Nachhaltigkeit?

Sardelic: Das ist grundsätzlich ein wichtiges Thema nicht nur für uns, sondern für die ganze Gesellschaft. Gleichzeitig haben wir Entwicklungen, wie die Einstufung der Atomkraft als nachhaltig, die kontraproduktiv sind. Wir müssen in Europa aufpassen, dass wir uns mit immer neuen Vorschriften wie etwa der Nachhaltigkeitsberichterstattung und einer ausufernden Bürokratie nicht selbst im Wege stehen. Das Thema wird durch ein Missverhältnis von Aufwand und Nutzen zusätzlich belastet – und das ist besonders schade.

Künstliche Intelligenz erobert immer mehr die digitale Welt. Wie ist Valida in diesem Bereich aufgestellt?

Sardelic: Für uns sind KI-Anwendungen als ein Unternehmen mit standardisierten Anfragen im Kundengeschäft besonders interessant. Darüber hinaus testen wir Anwendungen bei der Analyse im Assetmanagement bzw. im Rechtsbereich beim Vertragsmanagement. Wir haben noch keine KI-Anwendung im Einsatz, ich bin aber zuversichtlich, dass wir bis Jahresende die eine oder andere KI-Hilfe haben könnten.