Seit 15 Jahren zeichnet der Finanz-Marketing Verband Österreich (FMVÖ) heimische Banken und Versicherungen mit dem Recommender-Award aus. Die Kunden der Siegerinstitute kennzeichnet die höchste Bereitschaft zur Weiterempfehlung. Ein Teil der Befragung behandelt auch die Frage „Wie sehr vertrauen Sie Ihrer Bank oder Versicherung?“ Jetzt nach 15 Jahren war es für Robert Sobotka, FMVÖ-Vorstand und Geschäftsführer Telemark Marketing, an der Zeit, sich im Detail anzuschauen, wie es um das Vertrauen in die österreichische Finanzbranche steht.

In der Aufarbeitung der vergangenen 15 Jahre kommt Sobotka zu dem klaren Ergebnis: „Bei Banken und Versicherung spielt Vertrauen eine ganz wichtige Rolle. Vertrauen ist auch die Basis für die Weiterempfehlungsbereitschaft.“

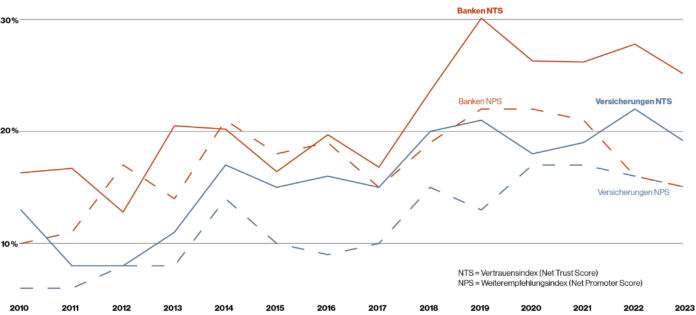

Wie Vertrauen in die Finanzbranche entsteht, das hat man sich im Vorjahr bei einer Befragung von rund 8.000 Österreichern im Detail angesehen und dabei zentrale Erkenntnisse gewonnen. „Das Vertrauen in Banken ist deutlich größer als die Weiterempfehlungsrate. Und Banken vertraut man mehr als Versicherungen“, berichtet Sobotka. 45,8 Prozent der Österreicher haben starkes Vertrauen in ihre Bank, 33,2 Prozent vertrauen ihrer Bank „mittel“. Bei Versicherungen haben 40,6 Prozent starkes und 37,6 Prozent mittleres Vertrauen. Der Net Trust Score (NTS), also die Differenz zwischen Kundenanteil mit starkem und schwachem Vertrauen liegt bei Banken bei 24,8 Prozent, bei Versicherungen ist der Score mit 18,8 Prozent deutlich niedriger. Für Sobotka gibt es dafür zwei Erklärungen: „Kunden haben mehr Kontakte zu ihrer Bank und es geht um mehr Geld als bei Versicherungen.“

Große Unterschiede

Greift man die fünf größten Banken heraus, zeigen sich aber auch hier deutliche Unterschiede. Während das beste Bankinstitut einen errechneten Vertrauenswert von 37 Prozent erreicht, gibt es auch eine Bank mit einem negativen Vertrauenswert (-4 Prozent). Der Vertrauensunterschied bei den Versicherungen fällt deutlich geringer aus – zwischen 14 und 23 Prozent, mit nur wenigen Ausreißern nach oben und unten.

Betrachtet man die Entwicklung über einen längeren Zeitraum, zeigen sich wiederum Ähnlichkeiten. Sobotka erläutert: „Das Vertrauen ist in beiden Branchen seit 2010 deutlich gestiegen. Erst 2016 war das Vertrauen nach der Finanzkrise wiederhergestellt. Höhepunkt der Vertrauenswerte erreichte man zu Pandemiebeginn. Von 2022 auf 2023 sehen wir wieder einen leichten Rückgang.“ Grund dafür dürften die Turbulenzen in der internationalen Bankenbranche rund um die Silicon Valley Bank und die Credit Suisse gewesen sein.

Verschiedene Komponenten

Eine vertiefende Studie gemeinsam mit der WU Wien und der FH Wiener Neustadt zeigt auch, dass das Vertrauen in die Marke einen großen Einfluss auf die Kundenloyalität ausübt. Einflussfaktoren wie Konditionen, angebotene Produkte und Vertrauen in die Person des Bankberaters zeigen eine deutliche Tendenz: „Die Qualität der Bankprodukte sowie die Konditionen haben keinen messbaren Einfluss auf das Vertrauen“, analysiert Sobotka. Das Vertrauen in die Person des Bankberaters und in die Branche ist zwar messbar, hat aber nur einen geringen Einfluss auf die Marke und in weiterer Folge auch auf die Kundenloyalität. „Transparenz und Wohlwollen im Umgang mit den Kunden sind laut unseren Ergebnissen die entscheidenden Faktoren für die Vertrauensbildung“, fasst Sobotka die Kernergebnisse zusammen.

Häufiger Kundenkontakt

In beiden Branchen steigt das Vertrauen mit der Dauer der Kundenbeziehung – wobei bei Banken ab einer Dauer von 6 Jahren keine Veränderung mehr messbar ist. Bei Versicherungen hingegen bleibt das Vertrauen zwischen dem 2. bis 10. Jahr der Kundenbeziehung konstant, um danach erneut anzusteigen. Häufigerer Kundenkontakt geht auch mit höherem Vertrauen einher: Schon bei einem einmaligen Kontakt pro Jahr ist ein dreifacher Vertrauenswert bei Banken und sogar ein vierfacher NTS-Wert bei Versicherungen erkennbar.

„Bei persönlichem oder telefonischem Kontakt steigen die Vertrauenswerte in das Institut sprunghaft an. Dass sogar das reine Angebot eines Beratungsgespräches dafür ausreicht, das Vertrauen zu erhöhen, zeigt, dass es bei Finanzgeschäften ‚menschelt‘“, so Sobotka. Auch die richtige Mischung mache es aus – reine Online- und reine Filialkunden unterscheiden sich kaum hinsichtlich ihres Vertrauensindex. Aber deutlich höher sind Vertrauen und Weiterempfehlungsbereitschaft bei jenen Kunden ausgeprägt, die sowohl die Filiale besuchen als auch das Online-Angebot nutzen.

Bei Versicherungen spiele der Berater eine noch größere Rolle als im Bankbereich. Die stärkste Vertrauensbasis erreichen Außendienstmitarbeiter, und die Kontaktperson bei der Bank schafft mehr Vertrauen als ein Makler.

Demografische Abweichung

Sieht man sich die Kundenstruktur genauer an, so lassen sich keine nennenswerten Geschlechterunterschiede beim Vertrauensindex messen. Während Männer ein leicht höheres Vertrauen in Banken aufweisen, verhielt es sich bei Versicherungen genau umgekehrt. Anders das Verhältnis zum Bildungsstand: Mit der Höhe des Bildungsgrades geht das Vertrauen zurück. Bewohner von Singlehaushalten weisen ebenfalls ein geringeres Vertrauen in Banken und Versicherungen auf als jene von Mehrpersonenhaushalten. Bei Banken hat der Migrationshintergrund keinerlei Einfluss auf das Vertrauen – allerdings ist in dieser Bevölkerungsgruppe bei Versicherungen ein höherer Vertrauenswert messbar.

Die ältere Bevölkerungsgruppe ab 60 weist das höchste Vertrauen in Finanzinstitute auf, gefolgt von den Unter-30-Jährigen. Bei 30- bis 60-Jährigen ist der Wert geringer. Anders bei den Versicherungen, hier ist das Vertrauen der Unter-30-Jährigen mit einem Wert von 7,8 Prozent am geringsten und in der Altersgruppe 30 bis 60 Jahre springt der Wert sprunghaft auf 19,7 Prozent an.